正式超越水電裝機量,2023中國光伏開啟宏圖新章

1月26日,國家能源局正式發布2023年全國電力工業統計數據,權威數據顯示,截至12月底,全國累計發電裝機容量約29.2億千瓦,同比增長13.9%,其中,太陽能發電裝機容量約610GW,正式超越水電約420GW的裝機規模,成為全國裝機量第二大電源形式,在電力能源結構中的地位進一步攀升。

細看數據,當年光伏新增裝機同比增速高達55.2%,增量為216.88GW,大幅度超越了此前的歷史記錄,這一數字不僅相當于2019-2022年國內新增裝機量的總和,也有望超過當年度全球其他國家和地區增量總和。同樣有必要強調的是,作為中國外貿出口“新三樣”拳頭產品一員,在海外新增裝機中,光伏組件等產品也有相當大比例來自中國。

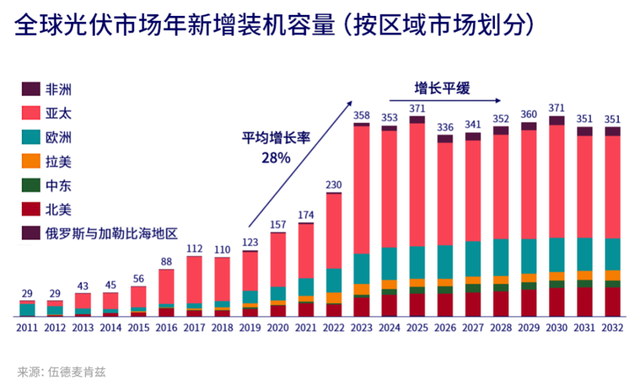

進入2024年,光伏裝機如此驚人的超常規增長恐怕不太可能復現,電源側光伏裝機放量后,電網輸送、本地消納的壓力將會凸顯,電網工程后續更新改造投資需要周期,因此知名咨詢機構伍德麥肯茲預測,2024-2028年全球光伏新增光伏裝機將進入平臺期,市場滲透S型曲線的陡峭階段結束,步入增長放緩的成熟期,甚至有幾年可能會出現收縮;中國電力企業聯合會發布的預測報告則對今年新增光伏裝機量給出了171GW的預測,較去年“天量”有所回落。

不過盡管增速大大放緩,2024年光伏新增裝機穩定在去年高位水平仍有很大可能成為現實。按照過往經驗,國內實際光伏裝機量超越年初預期值儼然已成慣例,另一方面從需求看,集中式光伏是去年驚人增長的主要驅動力。以12月為例,隨著第一批光伏大基地項目進入投產高峰期,當月我國新增光伏裝機量同比增長139%,單月51個GW的新增裝機量已接近2021年全年水平。國家能源局新能源和可再生能源司司長李創軍在不久前舉行的2024年全國能源工作會議上也指出,將抓緊推進第二批、第三批大型風電光伏基地建設,力爭第二批基地按期建成投產,可見這一增長發動機仍將保持運轉。

此外,李創軍還同時提及開展整縣屋頂分布式光伏開發試點評估,修訂并印發《分布式光伏發電項目管理辦法》,隨著政策預期改善與光伏組件成本大幅下降,分布式光伏熱潮回歸也值得期待,業已跨入新擋位的光伏市場無疑仍將形成前所未有的生態“豐度”。

與市場需求側的超級躍進相比,光伏產業供給側對2023年的感受,則可謂“冰火兩重天”。

光伏新增裝機高漲的同時,產業鏈上各個環節企業減產停產、提前放假、裁員降薪的傳聞不斷,隆基綠能大規模裁員的“羅生門”,更是在近期一度引發公眾廣泛關注。

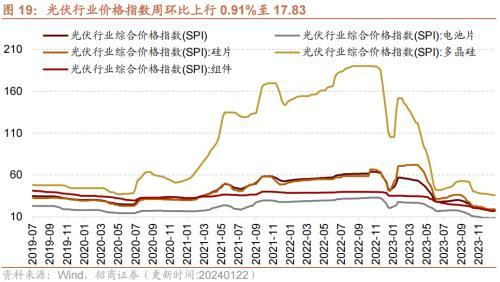

供給側波動的原因,自然是硅料、硅片、電池、組件等各個環節的全面產能過剩,拖累產品價格逼近乃至跌破成本線,如光伏組件作為下游市場行情指針,伴隨產能達到1000GW量級,在2023年末已出現0.85元/W甚至更低報價,不愿低價接單的企業產能利用率將被迫大幅調低,目前僅有少數具備一體化優勢的龍頭廠商有希望爭取盈利,新一輪行業洗牌已然揭幕。

從硅料行情波動上,也可以更清晰展現出此輪光伏產業周期的完整歷程,經歷兩年多的持續上漲,去年價格又一路跌回行情起點,退潮之后,各家前期大舉擴產的企業如同沙灘上留下的泳客,在紛亂中各自尋找著出路。

值得注意的是,此輪產能周期中,完全跨界的新進入者并非導致過剩主因,各個產業環節原有在位巨頭大規模擴張,乃至按耐不住向鄰近環節垂直一體化沖動,在其中起到了更為重要的作用。

依常理而言,在景氣期巨額投資,在低谷期流血出清,同樣的順周期行為模式已經在中國光伏行業不止一次上演,原有巨頭歷經多輪周期洗禮,為何沒能在產能投資上表現得更為理性?

對于這種局中人“身不由己”的無奈,曾經的光伏首富施正榮一段感悟,或許是最好的概括:“從商業角度,甚至人性的角度,資本是趨利的。但是,即使復盤,也很難避免外部環境的影響。實際上,一旦有這個市場需求和市場潛力,投資仍然是蜂擁而上”。

不過,本輪光伏產業周期的波動與次貸危機前后史詩行情相比,畢竟只能說是小菜一碟,對老牌頭部企業很難真正“傷筋動骨”,在行業調整期,在位巨頭們的應變能力仍然可以寄以信心,一旦各大一體化巨頭重新劃定勢力邊界,不同產業環節的過剩產能也有望得到有效修正,并加速完成當下已在進行的行業洗牌與技術更新。

事實上,除了運營“卷出天際”,中國光伏產業另一大特點便是技術迭代的超快節奏。

2023年,P型與N型電池新老交接的過渡進一步加速,N型電池市場滲透率快速提高,而在與BC、HJT等技術路線的競爭中,TOPCon更是由于與現有PERC工藝工裝的相當繼承性,成為優選技術路線,堅決押注TOPCon技術的晶科能源,在2023年重回組件出貨量全球第一位置。

當然,如果將技術視野進一步拉大,作為所謂第三代光伏電池技術的鈣鈦礦也已極具熱度,其光電轉換效率較晶硅堪稱跨越式提高,且原材料成本低廉,加工制備工藝流程簡潔,與卷對卷工藝兼容,有望打開光伏發電成本進一步大幅下降的空間。

2023年,鈣鈦礦產業化進程也已顯著加速,協鑫集團董事長朱共山更是直言:“從2023年開始,鈣鈦礦電池技術將正式步入量產元年”。

去年年底,纖納光電1兆瓦鈣鈦礦地面光伏電站正式投入商業運營,初步佐證了朱共山的判斷。進入2024年,鈣鈦礦電池組件將迎來極電光能、協鑫光電等數個GW級生產基地項目落地,在對未來三到五年后產業格局的影響上,鈣鈦礦產業化節奏或將較當下的產能洗牌更值得關注。

鈣鈦礦材料體系與生產工藝堪稱“顛覆性”的變革,也為新進入者提供了光伏領域“換道超車”的難得機會,鋰電雙雄比亞迪、寧德時代目前均在鈣鈦礦技術上有明確布局,以寧德時代為例,觀察者網檢索發現該公司在鈣鈦礦領域申請專利已有至少122項,憑借對涂布等關鍵工藝開發的豐富經驗,鋰電巨頭的鈣鈦礦“野心”已昭然若揭,在該領域后續大概率將有新的大動作亮相。

在持續深入的可再生能源革命中,光伏與鋰電產業的交匯點當然不止于鈣鈦礦,鋰電頭部企業積極布局新一代光伏電池技術的同時,光儲一體化同樣正逐漸使光伏與鋰電巨頭形成對位競爭,如光伏組件巨頭天合光能,在儲能領域也已做到了從電芯到PCS、系統集成的全棧自研。

相較于深具垂直一體化基因的光伏玩家,鋰電雙雄中比亞迪早已有光伏業務布局,并已躋身全球電池儲能系統(BESS)集成商前列。而寧德時代依托其子公司時代綠能,在電源側風、光、儲投資建設運營方面近年來也不斷試水,獲取的集中式新能源指標已達到4000MW,其中風電2400MW,光伏1600MW。

值得一提的是,光伏配儲利用率低,“建而不用”的問題也正得到政策制定者的重視,在供給側與需求側監管部門日前已出臺了一系列調控措施,如國家發展改革委去年關于進一步加快電力現貨市場建設工作通知就提出,鼓勵新型主體參與電力市場,推動儲能、虛擬電廠、負荷聚合商等新型主體在削峰填谷、優化電能質量等方面發揮積極作用,探索“新能源+儲能”等新方式。為保證系統安全可靠,參考市場同類主體標準進行運行管理考核。持續完善新型主體調度運行機制,充分發揮其調節能力,更好地適應新型電力系統需求。有理由相信,隨著政策調控效果顯現,光儲融合發展也真正將煥發內生活力。

總體而言,冰火交織的2023,業已拉開了中國光伏的宏圖新章,從光伏風電裝機到電網工程、電力現貨市場建設,中國能源消費轉型的動能正越來越強,在2024年結束的時點,我們很大概率將見證中國可再生能源發電裝機量(光伏、風電合計)超越火電的歷史時刻。

放眼更長周期,按照去年聯合國氣候變化大會(COP28)達成的“歷史性”成果文件,與會各方一致同意在2020年代結束前加大氣候行動力度,并設定了到2030年前全球可再生能源裝機量提高至目前三倍、全球平均能效同時倍增的宏大目標,這一目標要落到實處,顯然離不開中國光伏產業供應能力的支撐,而在這一宏大進程中,中國光伏這部精彩的史詩,也必將續寫新篇。

(文章來源:觀察者網)